仮想通貨の税務上の取り扱いが示されました。これまで確定申告をしたことのないサラリーマンも多くいると思います。取引回数が多くなければ申告はさほど難しくありません。ポイントを説明しますので、参考にしてください。

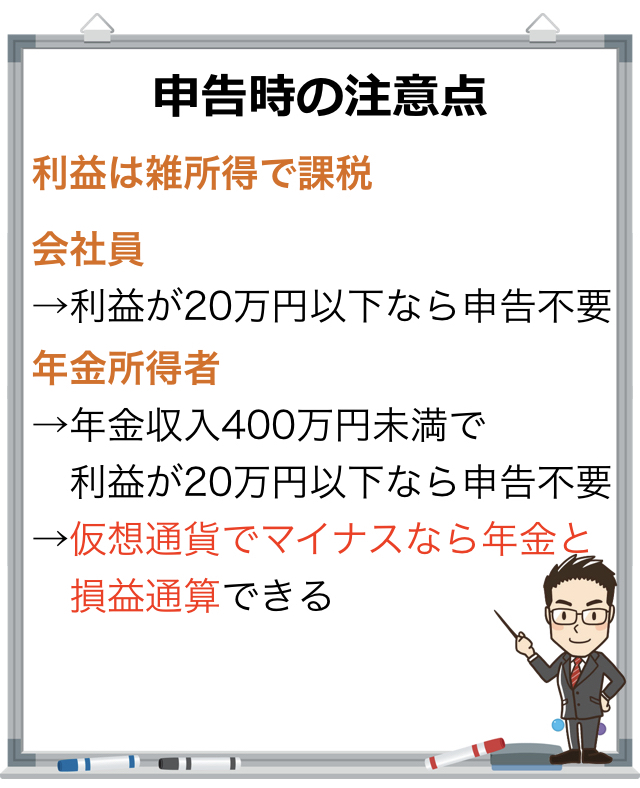

仮想通貨は雑所得として申告する

仮想通貨で得た利益は雑所得として申告します。(仮想通貨FXやマイニングも基本的には同じです。)

昨年中の取引でトータルがマイナスになった人は基本的に申告不要ですが、以下の点に注意してください。

会社員(給与所得者)

会社から給与をもらっている人は、副業などをしていない場合、仮想通貨の利益が20万円以下であれば申告は不要です。

副業をしていたり、給与を2箇所からもらっている場合はもともと確定申告の義務がありますので、仮想通貨の利益が20万円以下であっても、申告しなければいけません。

副業が雑所得ならマイナス分を差し引ける

サラリーマンが副業でライターをしていたり、アフィリエイト報酬などを受け取っている場合、雑所得で申告する人が多いと思います。

仮想通貨取引でマイナスになった場合、雑所得の中では損益通算ができますので、マイナス分を差し引くことができます。

年金所得者はマイナスでも申告しよう

1年間の年金収入が400万円未満の人は、もともと確定申告の義務がありません。

この場合、仮想通貨取引で利益が20万円以下であれば確定申告をしなくて平気です。

また、仮想通貨取引でマイナスになってしまった場合は、年金所得から差し引くことができます。

マイナスになってしまった場合は少しでも税金を取り戻しましょう。

仮想通貨を買い物で使っても申告が必要

仮想通貨を使って買い物ができるお店が少しずつ増えていますが、買い物をした場合でも申告が必要な場合があります。

仮想通貨を購入した時点と買い物をした時点を比較して、仮想通貨の価額が上がっていれば出ていればその分を申告することになります。

海外の取引所で取引をしていても、自分が国内居住者であれば利益には申告義務がある。

海外の仮想通貨取引所で取引されている人もいると思います。

いうまでもなく、日本国内で得た利益は申告する必要があります。

仮想通貨の利益の把握方法

仮想通貨の利益の把握方法については、国税庁がその方法を公開しています。

読んでしっかりと確認しておく必要がありますが、ここではその方法を簡単に説明します。

詳しくは国税庁の取り扱いを確認してください。(仮想通貨に関する所得の計算方法等について(国税庁))

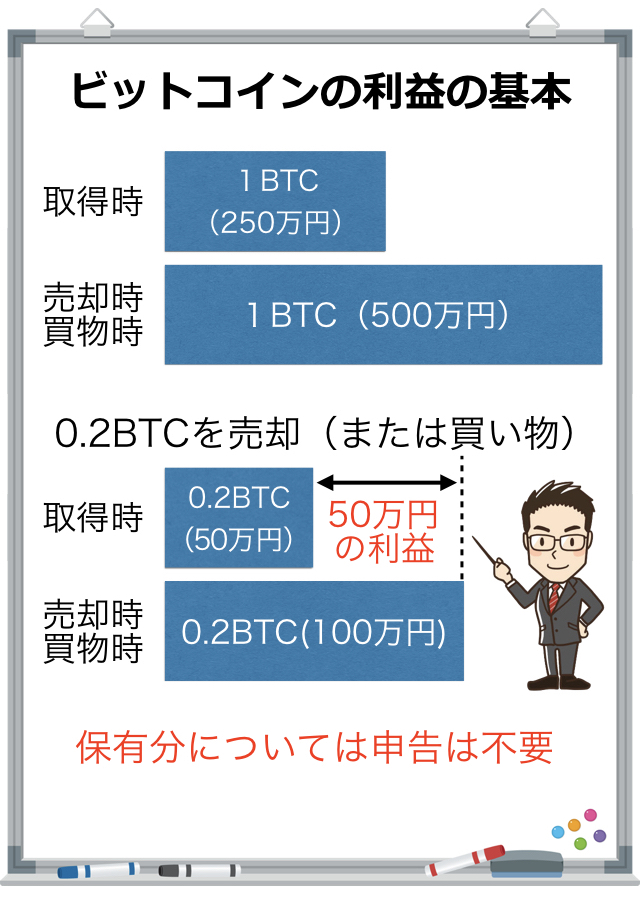

ビットコインを売買、またはビットコインで買い物をした場合(基本的な考え方)

- 250万円(手数料込み)で1ビットコインを購入

- 0.2ビットコイン(手数料込み)を100万円で売却(または100万円のものを購入した)

0.2ビットコインの購入価額・・250万円 × 0.2BTC = 50万円(取得原価)

売却(買い物)の額100万円 – 取得原価50万円 = 利益50万円

この場合、利益は50万円になります。

売却しても買い物をしても、その価値で所得を計算します。ビットコインを使ってアルトコインを購入した場合も同じです。

仮想通貨から他のものに変わったときに、その時の価値や金額で所得を計算することになります。

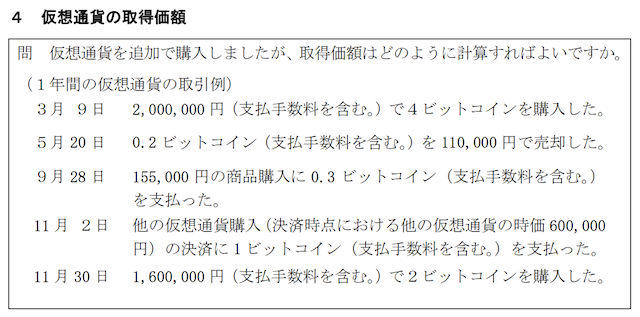

複数回ビットコインを売買したときの取得価額

複数回購入した場合は、その時々で取得価額が異なりますので、ルールに基づいて算出する必要があります。

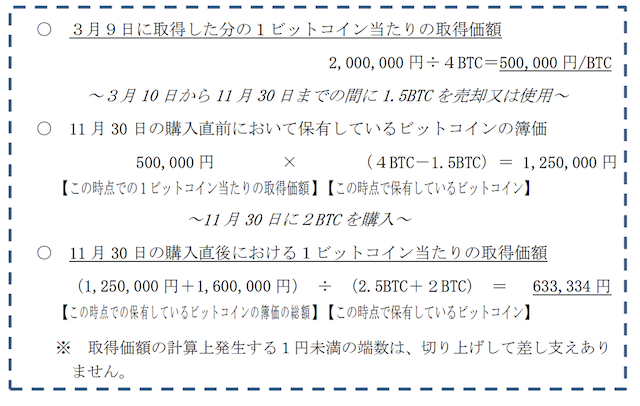

国税庁によれば、仮想通貨の取得価額を原則は移動平均法で行うとし、継続を前提に総平均法で把握してもよいと言っています。

- 移動平均法・・購入直後に取得額を計算し直す。

- 総平均法・・・年間を通じて取得した仮想通貨の価格を平均して計算する。

国税庁の例では以下のように記載されています。

| 日付 | 購入 | 売却など |

|---|---|---|

| 3/9 |

4BTC (200万円) |

– |

| 5/20 | – |

0.2BTC (11万円) |

| 9/28 | – |

0.3BTC (15.5万円) |

| 11/2 | – |

1BTC (60万円) |

| 11/30 |

2BTC (160万円) |

– |

| 計 |

6BTC (360万円) |

1.5BTC (86.5万円) |

移動平均法の場合

移動平均法では購入ごとに単価を見直すので、3月9日と11月2日で異なります。

この場合の売却時の原価は3月9日の購入額になりますので、売却分の1.5BTCだと75万円になります。また、利益は以下のようになります。

86万5千円 − 75万円 = 11万5千円

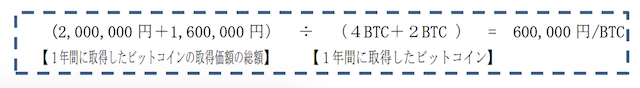

総平均法の場合

総平均法の場合は年間分を平均して原価を算出します。

1BTCあたり60万円となり、売却分の購入原価は1.5BTCですので、90万円になります。

したがって、利益の計算は以下のようになります。

86万5千円 − 90万円 = -3万5千円

とにかく取得原価を算出してみよう

通常、どこの取引所でも取引履歴を確認できるページがあります。自分の1年間の取引を確認してみてください。

取引量が少なければ、自分でも計算して確認できると思います。

特に売却や使用が少ない人であれば、その時の原価を出すのも難しくないと思いますので、原則の移動平均法でできると思います。

また、仮想通貨を取得することが多い人であれば、取得時の記録を集めてとりあえず取得原価を総平均法で出してしまうというのもいいと思います。

また、取引量が一定数ある人は一度両方のやり方で算出してもいいでしょう。場合よってはかなり取得原価にかなりの差がでると思います。

いずれにしても、エクセルなどを使いながら試行錯誤することになると思いますが、所得額がそれほど大きくなければ申告しているだけで税務署も細かいことは言わないと思います。

利益が大きい人は、税理士さんに頼むことがいいでしょう。

まずは、取引の記録をきちんと集めておきましょう。

仮想通貨の分岐によって取得したもの

分岐によるものは、売却や使用したときに課税となり、取得時点では課税されません。

申告時には取得原価は0円として計算します。

経費について

仮想通貨の勉強として購入した本、セミナー(懇親会や交通費なども)にかかる経費は、必要経費として控除することができます。

直接的なもので、合理的な説明がつくものについては必要経費として、仮想通貨取引の収入から控除しましょう。

ただし、領収書などが必要となりますので、注意してください。

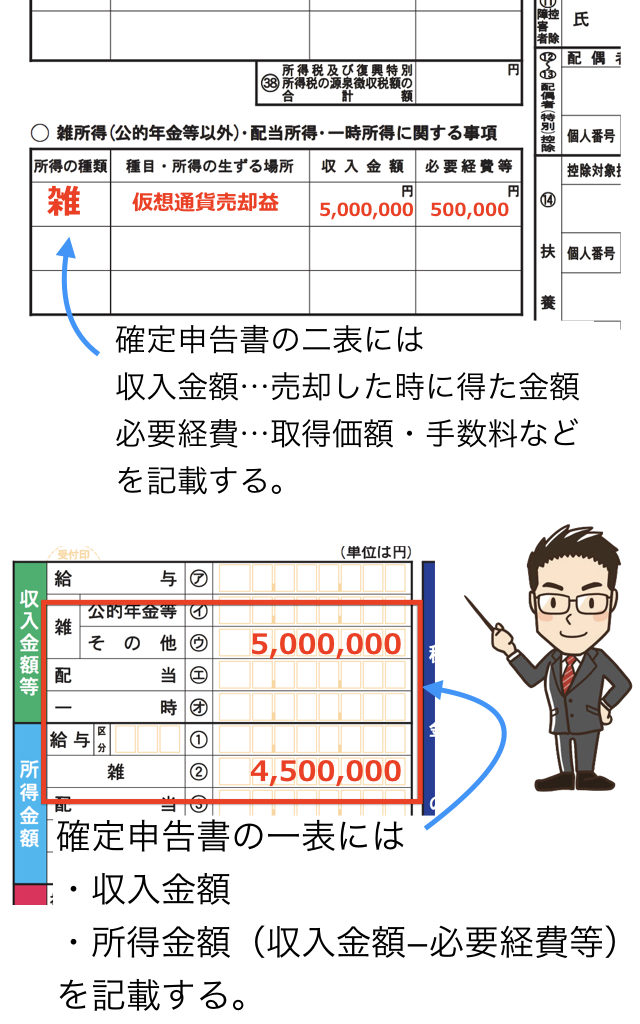

確定申告の記載方法

確定申告と言っても難しくはありません。

仮想通貨取引などで、パソコンを使っている人であれば、国税庁のHPにある確定申告作成コーナーで簡単に確定申告ができます。

画面に沿って入力していくと自動で計算してくれます。ただし、e-taxでない場合は印刷して郵送する必要があります。

なお、確定申告書には具体的に以下のような記載が必要になります。

できればe-taxで申告しよう!

国税庁のHPで確定申告書を作成できるといいましたが、e-taxなら提出まで家のパソコンでできてしまいます。

e-taxのいいところは、資料などを提出する必要がなく、自宅で保管しておけば済むという点です。

もちろん、しっかりと資料を保存しておかなければなりませんが、確定申告のハードルはグッと下がりますね。

ただし、e-taxにはマイナンバーカードとカードリーダーが必要です。マイナンバーカードを持っていない人はいい機会ですので、役所で取得されてはどうでしょうか。

確定申告をする自信がなければ申告会場で教えてもらおう!

確定申告の時期は様々な場所に申告会場が設けられています。

自分の所在地の税務署を検索して調べてみると、その日程なども掲載されています。

申告会場では税務署の職員や税理士が申告のしかたを教えてくれますし、その場で税務署のパソコンから電子で申告ができるのです。(紙を提出することもありますが。)

自分の取引内容を把握できていて、資料を持っていけば、申告の仕方を教えてくれますし、正しい申告ができます。

多くの利益が出た人は税理士さんにお願いしよう

多くの利益が出た人は、税理士さんにお願いしましょう。申告に必要な資料を渡せば、基本的に申告書の提出までやってくれます。

そんなに高額な料金がかかるわけではありませんので、一度確認してみるといいでしょう。

まとめ

せっかく利益を出しても多くの税金を払うことに納得できない人もいると思いますが、納税は国民の重要な義務です。

納税することで住みやすい日本になっていると考えて、しっかりと申告をしましょう!