住民税の非課税とは?

住民税は住んでいる市区町村や都道府県に納める税金です。

住民税の税額は「所得割」と「均等割」という2種類の金額を合計したものです。

- 所得割 … 所得に応じて税額を計算する(税率10%程度)

- 均等割 … 納税者に一律にかかる額(5,000円程度)

住民税の非課税とは、所得割も均等割もかからない、つまり「0円」であることを言います。

ちなみに、所得割は所得から扶養控除などを差し引いて、税率をかけて算出します。

均等割は一律の金額となりますので、所得割に加算して、住民税額が決定します。

均等割だけ納める人もいる

所得割は、前述のとおり所得から扶養控除などを差し引いて、そこに税率を乗じます。

したがって、扶養家族が多かったり、医療費控除が多かったりして、所得から控除を差し引いたら所得が0円になってしまう人もいます。

こういった場合には均等割のみを納めることになります。年間で5000円ほどですので、あまり大きな額ではありませんね。

しかし、住民税が非課税にならなかったことで、保険料などの料金が高くなったりすることがあります。

この辺については、後で説明します。

住民税が非課税になる要件

住民税の非課税要件は、地方税法や市町村で定める条例が根拠になっています。

地方税法(抜粋)

(個人の市町村民税の非課税の範囲)

第二百九十五条 略

一 生活保護法の規定による生活扶助を受けている者

二 障害者、未成年者、寡婦又は寡夫(これらの者の前年の合計所得金額が百二十五万円を超える場合を除く。)

2 略

3 市町村は、この法律の施行地に住所を有する者で均等割のみを課すべきもののうち、前年の合計所得金額が政令で定める基準に従い当該市町村の条例で定める金額以下である者に対しては、均等割を課することができない。

難しい表現ですが、要するに以下の内容になります。

- 生活保護法の規定による生活扶助を受けている者

- 障害者、未成年者、寡婦または寡夫で前年の合計所得金額が125万円以下の者

- 前年の合計所得金額が一定の基準に従い市町村の条例で定める金額以下の者

3つ目については、市町村がそれぞれ条例で定めているのですが、内容は基本的に同じです。(地域によって少しその金額に差があります。)

都心部だと以下の式で計算した金額よりも、所得が少なければ非課税となります。

35万円 × (1+扶養人数の数) + (21万円)

この計算式は少し複雑で、扶養家族がいない場合は35万円となり、最後の21万円は加算しません。

つまり・・・

扶養している人がいない場合は

35万円

扶養人数が1人の場合は・・

35万円 × 2 + 21万円 = 91万円

となります。

この35万円や91万円は、所得金額と呼ばれるもので、収入金額ではありません。

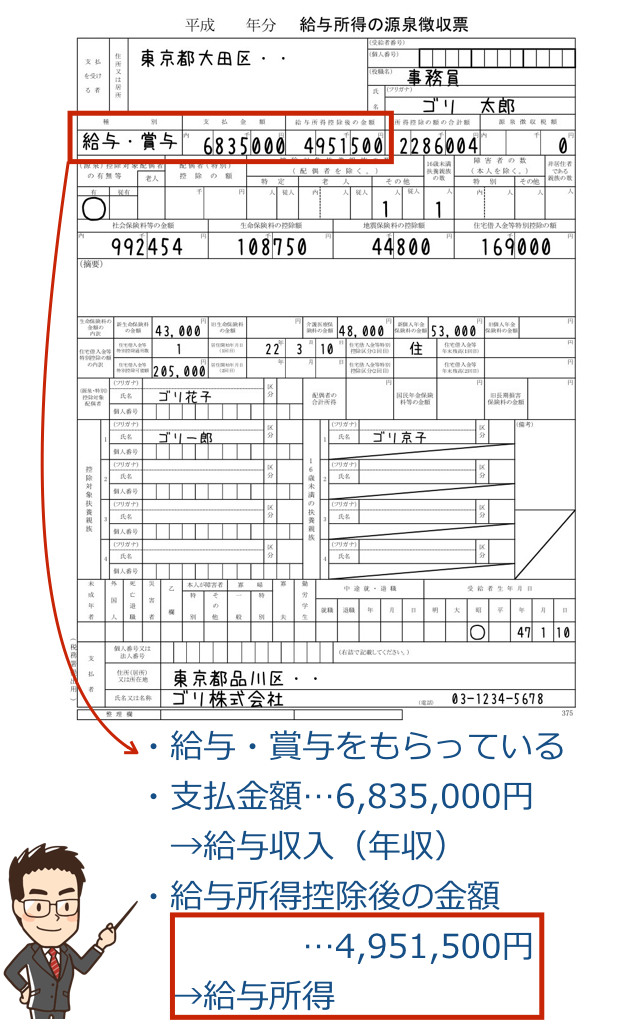

源泉徴収票では以下の数値が所得になります。

2箇所から給与をもらっている場合などは、給与の支払い額を合計して、以下の計算式に当てはめると、給与所得を求めることができます。

| A給与収入(源泉徴収票の支払金額) | B給与所得控除額 |

|---|---|

| 180万円以下 | A×40%(65万円未満は65万円) |

| 180万円〜360万円 | A×30%+18万円 |

| 360万円〜660万円 | A×20%+54万円 |

| 660万円〜1000万円 | A×10%+120万円 |

| 1000万円〜 | 220万円(上限) |

※所得税法第28条から当サイトで作表

「A – B = 給与所得」となります。

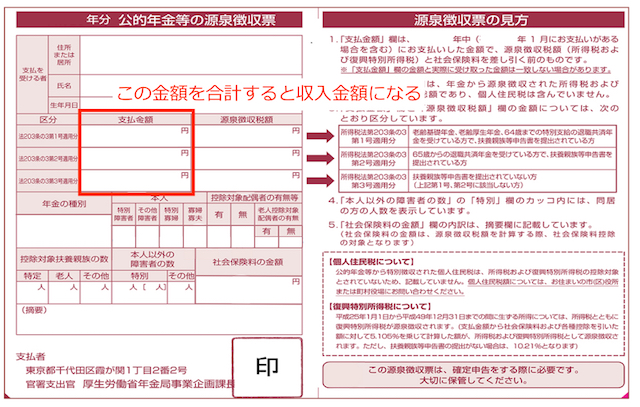

年金の源泉徴収票には年金所得が記載されていません。

これ以外にも源泉徴収票がある人はそれも合計してください。

すべてを合計した金額を以下の計算式に当てはめると、年金所得を計算できます。

| A年金収入の合計 | B年金所得 |

|---|---|

| 130万円以下 | A-70万円 |

| 130万円〜410万円 | A×75%-37万5千円 |

| 410万円〜770万円 | A×85%-78万5千円 |

| 770万円 | A×95%-155万5千円 |

| A年金収入の合計 | B年金所得 |

|---|---|

| 330万円以下 | A-120万円 |

| 330万円〜410万円 | A×75%-37万5千円 |

| 410万円から770万円まで | A×85%-78万5千円 |

| 770万円以上 | A×95%-155万5千円 |

給与と年金が非課税になる世帯

こちらは、給与収入、年金収入を世帯ごとに、非課税となる所得限度額の一覧になります。

| 給与収入 | |

|---|---|

| 単身 | 100万円 |

| 扶養家族1人 | 151万6千円 |

| 扶養家族2人 | 205万6千円 |

| 扶養家族3人 | 255万6千円 |

| 65歳未満 | 65歳以上 | |

|---|---|---|

| 単身 | 105万円 | 120万円 |

| 扶養家族1人 | 171万3千円 | 211万円 |

| 扶養家族2人 | 218万円 | 246万円 |

| 扶養家族3人 | 264万6千円 | 281万円 |

扶養家族とは、給与収入であれば103万円以下、年金収入であれば65歳未満なら108万円、65歳以上であれば123万円以下の人をいいます。

所得税の非課税とは

所得税の場合は、住民税のように所得割や均等割といったものがありませんので、確定申告などで計算した結果が0円になるかどうか、ということです。

所得税も金額が少ないことで、優遇される制度がありますので、とても重要です。

住民税が非課税だとメリットがたくさんある

住民税が非課税ということは、相対的に所得が低いということになります。

そのため、様々な制度において優遇措置があります。

マイナンバー制度ができたこともあり、住民税の情報をもとに自動的に料金などを算定するものもありますが、申請を要するものもあります。

非課税だからといって、すべてが自動的に優遇されるわけではありませんので、注意してください。

国民健康保険料(介護保険料、後期高齢者などを含む)

国民健康保険料(75歳以上は後期高齢者医療制度)や介護保険料はお住いの市町村などで、毎年の保険料率を決めています。(国民健康保険税というところもありますが、ここでは国民健康保険料と記載します。)

国民健康保険料には、所得割料、均等割料があり、それぞれの金額が毎年多少の変更があり、市町村によってその額は異なります。

例えば、平成29年度の横浜市では、以下のようになっています。

- 医療分保険料率6.64% 均等割32,180円

- 支援分保険料率1.99% 均等割9,890円

- 医療分保険料率2.03% 均等割12,650円

このように、住民税と比較すると少し大きいことがわかります。

保険料は所得で決まってきますので、住民税が非課税の場合は保険料がかなり少なくなります。

例えば・・

- 夫(45歳)が会社員で年収600万円

- 17歳の子どもを扶養

この時の妻(45歳)のアルバイト収入が100万円のときと、200万円のときで保険料の試算をしてみると、以下のようになります。

- アルバイト収入100万円・・国民健康保険料0円(夫の健康保険に入ったまま)

- アルバイト収入200万円・・国民健康保険料12万円程度

金額は市町村によって異なりますので、お住いの市町村のHPなどで確認してください。

よく103万円の壁、130万円の壁などと言われますが、妻がアルバイトで200万円の収入を得てしまうと、保険の扶養範囲と言われる130万円を超えてしまいますので夫の健康保険に入れなくなり、別に国民健康保険に入る可能性が出てきます。

この場合は住民税も支払う必要がありますし、国民健康保険も支払うことになります。

しかも、多くの場合は住民税よりも国民健康保険の負担の方が大きくなりますので、注意が必要です。

高額療養費支給制度

医療費が高額になってしまったときに、決められた自己負担額を超えた金額が戻ってくるという制度です。

これも所得によって、月額の自己負担限度額が異なってきます。

住民税が非課税だと、自己負担分が少なくなります。

| 所得 | 自己負担限度額 |

|---|---|

| 年収約1,160万円〜 | 252,600円+(医療費-842,000円)×1% |

| 年収約770〜1,160万円 | 167,400円+(医療費-558,000円)×1% |

| 年収約370〜770万円 | 80,100円+(医療費-267,000円)×1% |

| 年収約370万円未満 | 57,600円 |

|

世帯主及び国保加入者 全員が住民税非課税 |

35,400円 |

| 所得 | 外来(個人ごと) | 外来+入院(世帯単位) |

|---|---|---|

| 年収約370万円〜 | 57,600円 | 80,100円+(医療費-267,000円)×1% |

| 年収156万円〜370万円 | 14,000円 | 57,600円 |

| 住民税非課税世帯 | 8,000円 | 24,600円 |

| 住民税非課税世帯(世帯員全員に所得がない世帯) | 15,000円 |

NHKの受信料

世帯全員が住民税非課税であり、かつ、以下の要件に当てはまると受信料が全額免除となります。

- 世帯に身体障害者手帳を持つ人がいる

- 世帯に知的障害者がいる

- 精神障害者保険福祉手帳を持つ人がいる

インフルエンザなどの予防接種

インフルエンザなどを予防接種が無料になったり、一部の費用を負担してくれたりします。

これは市町村ごとに制度を設けているものですので、全国一律の制度ではありません。

詳しいことは、お住いの市町村や病院へ問い合わせてください。

健康診断やがん検診など

健康診断や各種がん検診を無料にしている市町村もあります。

こちらも市町村ごとで異なりますので、詳しいことはお住いの市町村で確認してください。

介護利用料

介護サービスを受けるにあたって、「特定入所者介護サービス費」と「高額介護サービス費」については、住民税が非課税の場合に負担軽減の措置があります。

特定入所者介護サービス費

以下のような段階に分かれていて、介護保険施設に入っている人の居住費と食費について、負担が軽減されます。

| 設定区分 | 対象者 |

|---|---|

| 第1段階 | 生活保護者等 |

| 世帯全員が住民税非課税で、老齢福祉年金受給者 | |

| 第2段階 | 世帯全員が住民税非課税で、本人の公的年金収入額+合計所得金額が80万円以下 |

| 第3段階 | 世帯全員が住民税非課税で、本人の公的年金収入額+合計所得金額が80万円超 |

| 第4段階 | 住民税非課税世帯 |

例えば、食費だと基準額が1,380円/日なのに対して、第1段階の場合は300円、第2段階は390円、第3段階は650円となります。

居住費についても部屋の形式ごとに負担が軽減されるようになっています。

高額介護サービス費

以下の所得の区分ごとに、利用料の負担の上限額が決められています。

| 区分 | 対象者 | 負担の上限額(月) |

|---|---|---|

| 第1段階 | 生活保護を受給している | 15,000円(個人) |

| 第2段階 | 前年の合計所得金額と公的年金収入額の合計が年間80万円以下 | 24,600円(世帯) 15,000円(個人) |

| 第3段階 | 世帯全員が住民税を課税されていない | 24,600円(世帯) |

| 第4段階 | 住民税課税世帯 | 44,400円(世帯) |

児童扶養手当

離婚や死別などでお子さんがいる家庭には、児童扶養手当が支給されます。

ただし、所得制限がありますので、所得が多い場合は受け取る金額が少なくなります。

住民税が非課税であれば、基本的に満額支給されると考えていいでしょう。

公営住宅への入居

住民税が非課税の世帯であれば、入居の資格があることになり、家賃も低くなります。

ただし、住民税が非課税であっても、給与収入や年金収入がある人は、その金額によって家賃が異なる場合があります。

簡素な給付措置(臨時福祉給付金)

平成26年の消費税率の引上げに対する低所得者への対策として行われていました。

住民税の非課税者が対象となっていて、15,000円が支給されていました。

この措置は終了しています。

なお、平成31年10月に消費税率が再度引き上げられますが、今度の引き上げでは低所得者への配慮として、一部の品目に軽減税率が設けられることになっていて、臨時給付金などの措置は行われないようです。

保育料

保育料は住民税の所得ではなく、税額(所得割)が基準となっています。

住民税が非課税だと、子供1人の保育料は月額で2,000円〜3,000円程度になります。

所得がない人や配偶者も申告が必要な場合がある

ここで示したもの以外にも、住民税が非課税であることによる優遇制度があると思います。

気になる人は一度役所で話を聞いてくるといいと思います。

なお、制度によっては所得証明書(非課税証明書)を提出する必要があります。

マイナンバー制度によって、非課税などの情報は制度の間でやりとりできるようになっているのですが、場合によっては収入が0円であることの申告をして、収入が0円の証明書の取得が必要な場合があります。

株をやっている人は申告の方法で所得が変わるので要注意!

株や配当に関する所得は、基本的には申告をしなくてもOKです。

どういうことかというと、上場株式の譲渡所得(株のトレードで得た利益)は、証券口座を特定口座にすることによって、源泉徴収されます。配当も同じです。

例えば、株のトレードで100万円の利益がでれば、20万円は税金として徴収されますので、確定申告の必要はありません。

そして、この場合は、株で得た利益は所得として認識されません。(所得証明書に記載されません。)

つまり、専業主婦で株をやっている人が年間に1億円稼いでいても、所得は0円ということになり、扶養にも入れます。

ただし、証券口座が源泉徴収されない口座であったり、複数の証券口座を持っている人は別です。

源泉徴収される口座(特定口座)にするかしないかは、証券口座を開設するときに選択しているはずですので、確認しておきましょう。

それから、複数の証券口座を持っている人で、一つの口座では利益が出ていて、もう一つの口座では損失があるとしましょう。

この場合、確定申告することで損益通算ができます。

例えば、A証券口座で+300万円(税金60万円)、B証券口座では-100万円だとします。

この場合、何もしなければその年の税金は60万円となってしまいます。

しかし、確定申告をすることでA証券口座とB証券口座のプラスとマイナスを通算できるのです。

つまり、300万円−100万円=200万円となり、この200万円に税金がかかります。申告すると税率が変わるのですが、仮に同じ税率だったとすると、200万円の20%で40万円の税金で済むのです。

この場合は確定申告することで、すでに支払った60万円から40万円を差し引いた20万円が戻ってきます。

ただし、その年の所得金額は200万円となりますので、住民税は非課税の扱いではなくなってしまいます。

この場合は、住民税だけ別の申告をすることができます。詳しくは以下の記事をご覧ください。

確定申告をしただけでは、住民税が非課税ではなくなるため、夫の配偶者控除がなくなりますし、場合によっては健康保険も扶養から外れてしまうかもしれません。

その他にも上記の優遇制度が受けられなくなりますので、注意が必要です。

まとめ

住民税が非課税だと、多くの制度で優遇されます。

逆に、課税されると、税金を払うだけでなく、多くの制度においても支払う額が増加します。

特に健康保険については負担が大きくなりますので、非課税にならないのであれば、思いっきり働くなどして多くの収入を得た方がいいでしょう。

自分の家庭のスタンスを考えながら、1年間の就労金額を考慮するのも大切なことです。