ゴリFP

ゴリFP 国は2025年までにキャッシュレス決済を40%にまで引き上げようと多くの予算を投入します。

キャッシュレス事業者もそれを背景として様々なサービスを打ち出しています。

個人事業でも簡単にキャッシュレスを導入できますので、今回はそういった点を中心にご紹介します。

キャッシュレス決済の種類

キャッシュレス決済が話題になっていて、導入を考えている事業者も多いと思いますが、導入にあたっては、まずキャッシュレス決済の種類を把握しておきましょう。

| クレジットカード | 電子マネー | スマホ決済 | デビットカード | |

|---|---|---|---|---|

| 現状 | キャッシュレス決済の9割以上を占める。 | Suicaなど交通系の電子マネーは利用者が多い。 | QRコードで支払う。大規模キャンペーンで普及を狙う。 | 銀行カードで決済できるが、利用者は少ない。 |

| 決済手数料 | 3〜5% | 3〜5% | 0〜3.24% | 導入形態による。低め。 |

| 導入時の資金 | 0円〜 | 0円〜 | 0円〜 | 導入時や月額の費用が発生。 |

| ユーザーのメリット | 高額でも購入可。保険や補償あり。 | 交通系は定期利用などで身近。 | スマホ自体のセキュリティが高く、利用状況もわかる。 | 債務超過の心配なし。 |

導入にあたっては消費税の増税とともに、国が補助金を出すことが決まっています。

補助金についてはこちらの記事を参考にしてください。

1. クレジットカード

キャッシュレスが遅れていると言われる日本において、最も普及しているのがクレジットカードです。

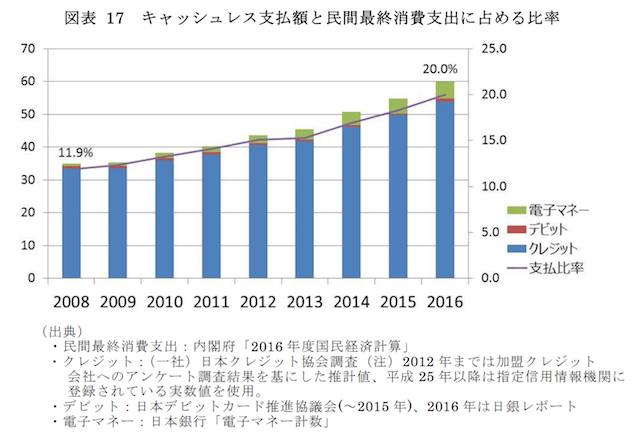

以下のグラフをご覧ください。

2016年において20%がキャッシュレスによる決済ですが、そのほとんどがクレジットカードであることがわかります。

また、外国人観光客を取り込むためにも必要です。

世界中で多くの人が保有している状況を踏まえると、キャッシュレス決済の導入において、クレジットカードの決済は一番に検討すべきものになります。

2. 電子マネー

Suicaなどの交通系の電子マネーが有名でこちらも多くの人がすでに保有しています。

会社員や学生など、定期券を使って通勤通学をしている人は、ほとんどの人が持っているといっていいでしょう。

駅の売店や自動販売機で使えることから、一定の金額をチャージして持ち歩いている人も多く、スーパーの買い物程度なら便利に利用できます。

オートチャージ機能でクレジットカードからの自動入金にしておくことで、クレジットカードのポイントも貯まりますので、利便性とポイント還元の両方を兼ね備えています。

こちらも、導入にあたっては検討すべきものだと思います。

3. スマホ決済

スマホ決済は、PayPay、LINEペイ、メルペイなどが常時キャンペーンを実施していて、一気に認知度が上がりました。

QRコードの読み込みで決済ができるため、利用者もお店側も手軽に導入できるのが大きなメリットです。

決済手数料も低く、お店側の負担が少ないので、導入しやすいと言えます。

利用者側は、電子マネーと同様にPayPayなどのスマホ決済アプリの入金用にクレジットカードを使うことで、スマホ決済アプリとクレジットカードのポイントを二重で取得できます。

ポイントの面でもお得度が高いことから、これまでクレジットカードを使っていたユーザーが移行しやすいとも考えられます。

普及度で言えばまだまだこれからですが、大きな企業が大々的にキャンペーンを行なっていますので、今後には大きな期待ができます。

4. デビットカード

デビットカードは銀行カードを利用することで、銀行口座から即時決済できる仕組みです。

デビットカードには2つの仕組みがあり、一つはVISAなどのクレジットブランドを通じて銀行口座から即時決済するもの、もう一つは直接銀行から即時決済するというものです。

クレジットブランドから決済する場合は、クレジットカードの仕組みを導入しておけばすみますが、お店が負担する手数料はクレジットカードと同等になります。

一方で、銀行から直接の方式では、J-Debitという仕組みを導入する必要があります。

J-Debitには金融機関と直接やり取りする方式と、決済代行業者を挟んで関節的にやり取りをする方式があります。

決済手数料は一律ではありませんが、クレジットカードより低いのが一般的です。ただし、初期費用や月額固定費がかかることもあります。

導入する場合は指定の決済代行業者にお願いするのが早いと思います。

クレジットカード・電子マネーを中心に考えてみる

上記のとおり、現状ではクレジットカードと電子マネーが多くの人に利用されていて、今後はスマホ決済が普及していく可能性があります。

まずはすでに普及しているクレジットカードと電子マネー決済の導入について、検討してみましょう。

以下は主な決済事業者の比較表です。

| 楽天ペイ | Airペイ | スクエア | コイニー | |

|---|---|---|---|---|

| 準備・導入費用 | カードリーダー(実質無料) | カードリーダー(無料)、iPadまたはiPhoneを自分で用意 | カードリーダー4,980円(iPad、iPhone、Androidなど自分で用意) | カードリーダー(実質無料) |

| 月額固定費 | 無料 | 無料 | 無料 | 無料 |

| クレジットカード手数料 |

●3.24%…VISA,MASTER,AMEX ●3.74%…JCB,ダイナース,ディスカバー |

●3.24%…VISA,MASTER,AMEX ●3.74%…JCB,ダイナース,ディスカバー |

●3.25%…VISA,MASTER,AMEX,ダイナース, ディスカバー ●3.95%…JCB |

●3.24%…VISA,MASTER,AMEX,セゾン ●3.74%…JCB,ダイナース,ディスカバー |

| 電子マネー |

●交通系(Kitaca,Suica,PASMO,TOICA,manaca,ICOCA,SUGOCA,nimoca,はやかけん) ●その他(楽天Edy,iD,QUICPay,nanaco) |

●交通系(Kitaca,Suica,PASMO,TOICA,manaca,ICOCA,SUGOCA,nimoca,はやかけん) ●その他(iD,QUICPay) |

未対応 | 交通系(Kitaca,Suica,PASMO,TOICA,manaca,ICOCA,SUGOCA,nimoca,はやかけん) |

| 電子マネー手数料 |

●3.24%…楽天Edy、交通系、nanaco ●3.74%…iD,QUICPay |

●3.24%…交通系 ●3.74%…iD,QUICPay |

– | 3.24% |

| QRコード決済 | 楽天ペイ、auPAY | LINE Pay、Alipay、ウィチャットペイ、d払い | 未対応 | WeChat Pay |

| QR決済手数料 | 3.24% | 3.24% | – | 3.24% |

| 加盟審査期間 | 最短3日程度 | 1~2週間程度 | 最短当日、通常3〜5営業日 | 1~2週間程度 |

| 入金タイミング | 楽天銀行は翌日。その他は出金支持の翌営業日 | メガバンク月6回、それ以外は月3回 | 最短翌営業日(みずほ銀行、三井住友銀行)、その他は水曜締め、金曜入金 | 月6回の手動入金(初期設定)と、月1回の自動入金 |

| 入金手数料 | 楽天銀行は無料、他は210円 | 無料 | 無料 | 売上10万円未満200円、10万円以上無料 |

| サイン決済 | 可 | 可 | 可 | 可 |

| 暗証番号決済 | 可 | 可 | 不可 | 可 |

どの事業者も導入費用は無料または実質無料となり、月額の固定費はありませんので、比較的簡単に導入できることがわかります。

また、クレジットカードの決済手数料はメインとなるVISA、MASTER、アメリカンエクスプレスが3.24%程度と横並びです。

大きな違いは、電子マネーやスマホ決済の利用についてです。

スクエアはクレジットカードのみの対応になってしまいますが、他は少なくとも交通系の電子マネーは利用できます。

また、スマホ決済でみると、楽天ペイは自社の楽天Edyに対応、AirペイはLINEペイやAlipayなどに対応、コイニーも中国のWeChatPayに対応可能となっています。

ただし、スマホ決済はどれも手数料が高めに設定されています。スマホ決済を行っている企業と直接契約する方が安くすむことが多いです。(スマホ決済の手数料比較は後で説明します。)

それでは、クレジットカードなどの決済ができる業者を簡単に説明します。

1. 楽天ペイ

楽天の強みは何といっても会員数の多さです。つまり楽天ポイントを保有している人が多いということになります。

2018年度は2500億円ものポイントを発行しているということですから、そのポイントを利用できる決済システムというのはメリットになります。

導入時には専用のカードリーダーを購入することになりますが、決済状況に応じてその後にキャッシュバックされますので、実質的に無料になります。

決済代金の入金タイミングも楽天銀行であれば振込手数料無料で、翌日には入金されますので、資金繰り面でも安心できます。

POSレジについては、自社アプリはなく他者のアプリと連携ができます。(スマレジ、Bionly、Orange Operation、poscube、Ubiregi、POS+)

電子マネーはwaonの扱いも開始することが予定されています。

2. Airペイ

Airペイも楽天と同様にクレジットカード、交通系をはじめとする電子マネーに対応しています。

楽天ペイと異なるのが、入金タイミングです。みずほ銀行、三菱UFJ銀行、三井住友銀行については月に6回の入金ができ、その他でも月に3回の入金が可能です。しかも振込手数料は無料です。

また、スマホ決済は国内ではPayPay、LINEペイ、d払いに対応、そして中国のAlipay、WeChatPayにも対応しています。

Airペイはリクルートが母体となっていますので、リクルートならではのデータを利用した経営店舗管理などの仕組みも別途用意されているので、キャッシュレスだけでなく、経営面のことも相談できる体制があるのが特徴です。

POSレジはAirレジのみが利用可となりますが、現在、POSレジを導入していないのであれば、Airレジで統一するというのも良いと思います。

iOSに対応したレジアプリを入れることで経営分析まで可能になりますし、レジの周辺機器にはすべて補助金が利用できますので、自己負担1/4で導入が可能になります。

3. スクエア

スクエアはクレジットカードのみの対応となりますが、独自のカードリーダーに特徴があり、iPadやiPhone、アンドロイド端末のイヤホンジャックに専用リーダーを差し込むことですぐに利用できるようになります。

入金のタイミングはみずほ銀行、三井住友銀行の場合に翌営業日。その他でも水曜締で金曜入金で1週間に1度は入金があります。

4. コイニー

他と同様に導入時には専用のカードリーダーが必要ですが、楽天と同様にキャッシュバックされて実質無料にすることができます。

交通系の電子マネーに対応し、スマホ決済でもWeChatPayに対応していますので、一通りの機能が揃っています。

入金は手動で月に6回、自動で月に1回となっていて、手数料も10万円以上で無料となります。

おすすめは楽天ペイ・Airペイ

中でもおすすめは楽天ペイとAirペイです。

初期費用と月額費用がかからず、クレジットカード、電子マネー、一部のスマホ決済に対応していますので、ひとまずこれを導入しておけば、困る事態は起きないと思います。

特にAirペイはAirレジを利用して一括で管理できますので、検討すべきだと思います。

また、話題のPayPayなどは別途導入することで対応するという手段も考えられます。

次に、スマホ決済の導入について説明していきます。

スマホ決済(QRコード決済)の比較

スマホ決済ではQRコードを使って決済を行うのが基本的な方法です。

スマホ決済の主なやり方

- お店に提示してあるQRコードをお客さんが読み込み、お客さんが金額を入力する方式

- お店側で金額を入力後にQRコードを提示してお客さんに読み取ってもらう方式

- お客さんのスマホに表示されるバーコードを読み込んで決済する方式

お店またはお客さんのどちらかがQRコードを読み取ることで決済することができ、お店側はタブレットやスマホがなくても、決済の仕組みが整うため、導入が簡単であることが特徴です。

様々な企業がスマホ決済に参入してしますが、ここでは5つに絞って解説したいと思います。なお、表に記載した内容以外に、各社キャンペーンなどを実施していますので、詳細は各社のホームページを確認してください。

|

PayPay |

LINEPay | 楽天ペイ | メルペイ | OrigamiPay | |

|---|---|---|---|---|---|

| 初期費用 | 道入費0円 | 導入費0円、据置端末は月額1500円 |

専用カードリーダー (実質無料キャンペーンあり) |

道入費0円 スマホ、PC、タブレットが必要 |

道入費0円 スマホ、PC、タブレットが必要 |

| 決済ごとの手数料 | 2021年9月30日まで0円※(以降未定) | 2021年7月31日まで0円(以降2.45%) | 3.24% | 1.5% | 最大3.25% |

| 審査期間 | 1週間程度 | 10日程度 | 2週間程度 | 最短2日 | 1か月程度 |

| 入金タイミング |

月末または1万円以上の決済日の翌々営業日 (ジャパンネット銀行:翌日) |

月末締め翌月末払い |

楽天銀行なら翌日入金可(自動入金) 他行は入金依頼日の翌営業日に入金 |

月1回…月末締め10日入金 月二回 ・15日締め25日入金 ・月末締め10日入金 |

15日締め末日入金 末日締め15日入金 |

| 入金時の振込手数料 |

ジャパンネット銀行無料 その他2020年6月30日まで無料(以降105円) |

無料(入金申請する場合240円) |

楽天銀行無料 その他は210円 |

– | – |

※ ユーザースキャン方式の場合

中でもLINEペイとPayPayは、導入費0円、決済手数料を3年間0円というキャンペーンを実施しています。

店舗があるなら、この2つについては導入しない選択はないと思います。

1. PayPay(ペイペイ)

大規模なキャンペーンで話題になるPayPayですが、母体がソフトバンクということもあり、潤沢な資金を使ったキャンペーンで多くのユーザーを獲得しています。

導入費が0円というだけでなく、新規加盟でキャッシュバックなどのキャンペーンも実施しています。割引や無料ならわかりますが、導入でお金をプレゼントしてくれるのはPayPayだけです。

また入金についても、基本は月末締めとしながら、決済金額が1万円以上になった時点で締め日の扱いとなり、ジャパンネット銀行の場合は手数料無料で翌日入金となります。

決済手数料も2021年9月30日まで無料のキャンペーンを行なっています。(ただし、これはユーザースキャン方式の場合のみ)

全国に20以上の拠点があり中小のお店に対して力を入れて積極的に営業を行なっている点が特徴で、新規導入に対して、力強くサポートしてくれます。

2. LINEPay

LINEPayもキャンペーンを行なっていて、決済手数料は2021年7月31日まで無料になります。

LINEPayにはいくつかの支払い方式があります。

小規模の店舗で簡単に導入できるのが、据置端末を置く方法とQRコードを表示する方法です。

据置端末方式では、お店で決済金額を入力して表示されたQRコードをお客さんに読み取ってもらって決済します。小さな機器で簡単に決済が行えます。端末の利用は月額1500円ですす

QRコードを表示する方式も簡単で、単に指定のQRコードをプリントしてお客さんに読み込んでもらうだけです。お客さんは決済金額を自分で入力します。

店舗でタブレットなどを使える場合は専用アプリをダウンロードして、お店で入力した金額で決済することができます。

ラインにはビジネスアカウントというものがありますが、アカウントを持っていなくても、店舗向けの独自アプリを利用でき、ラインの情報を生かして近隣の人にメッセージを送信するなどで集客を行うことができます。

ただし、売上の入金タイミングは月末締め翌月末払いなので、他のサービスと比べると入金が遅くなります。

3. 楽天ペイ

クレジットカードの決済事業者でも説明しましたが、クレジットカードや電子決済などもできるサービスが優れています。

決済手数料は3.24%になりますので、PayPayやLINEPayと比べると高いです。クレジットや電子マネーも含んでいるのが利点です。

振込手数料も楽天銀行なら翌日入金で手数料無料となります。

4. メルペイ

メルカリが運営するメルペイは、メルカリで売り上げた金額を決済に利用できるのが特徴です。

メルカリのユーザーといってもピンと来ないと思いますが、メルカリのユーザーがメルカリで売り上げている金額は年間に5000億円にもなります。

しかも、副業的に売り上げている人が多いとみられ、何かを購入するための需要になりやすく、ポテンシャルを秘めています。

決済手数料が無料の期間はありませんが、継続的に1.5%という低い決済手数料が魅力です。

また、iDの決済の仕組みを利用することで、すでに90万箇所での利用が可能になっていて、今後も利用できる店舗が大幅に増加する見込みとなっています。

5. OrigamiPay

サービスは2016年からで、すでに多くの加盟店があり、利用者も増加しています。

OrigamiPayでは、自分のお店を使ってくれたユーザーのデータがわかり、新規やリピートなどに分けて、メッセージなどを送ることができます。

また、割引やクーポンの配信が定期的に行われるなど、ユーザーが使い続けるための多くの工夫がされています。

ただし、決済手数料が3.25%となるので、利用できるサービスや集客力など、総合的に判断して導入を検討するといいでしょう。

PayPayとLINEPayはおすすめ

PayPayとLINEPayは3年間手数料がかからないという利点が大きいですが、そのほかにオススメな理由は知名度にあります。

PayPayとLINEPayは、広告などですでに認知していませんでしたか?

自分が知っていたということは、多くの人も認識しているということです。

利用する人が少ないと導入のメリットは生まれません。

キャッシュレス決済に慣れるまでは、お店側だけでなく、利用する人たちも、どうやっていいのかわからなかったりします。

そういったことから、お店のレジで操作を教える手間が一定期間は発生する可能性があります。

多くの人が使っているものであれば、お客さんも周囲から使い方を教えてもらっているかもしれませんし、他の店で使い方を覚えているかもしれません。

そういった意味でも認知度が高いものを導入することをオススメします。

導入の課題

キャッシュレス決済で経費節減で客数も増えると言われますが、短期的には逆のことも考えられます。

キャッシュレス決済を導入しても、これまでと同様に現金払いのお客さんも多くいますので、キャッシュレス決済の分、手間が増える可能性があります。

また、決済手数料の支払いによってコストが増えることも考えられます。

決済手数料などのコストをしっかり集客でカバーできるようなことを検討した方がいいかもしれません。

決済事業者は様々なデータを持っていますので、導入にあたってはまずは相談してみるといいでしょう。

まとめ

日本は年々大幅に外国人観光客が増えていて、政府は今後も増やしていきたいと考えています。

多くの国でキャッシュレス決済が進んでいるのに対し、日本では現金決済が主流という状況ですので、長期的にはキャッシュレス決済の導入でお客さんの幅が広がると考えられます。

消費税の増税のタイミングでは政府のポイント還元の施策もあり、個人事業でも気軽に導入できるチャンスです。

国の補助金などを活用しながら、ぜひキャッシュレス決済の導入を検討してみてください。