ゴリFP

ゴリFP 収入がある人なら基本的に納めている所得税。

どのような税金かファイナンシャルプランナーがわかりやすく解説します。

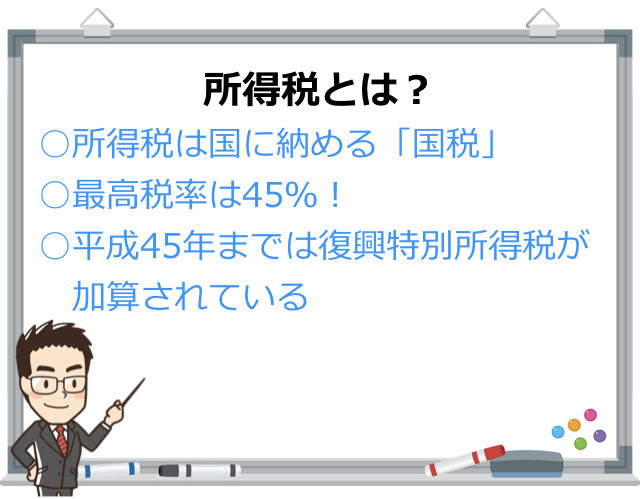

所得税はどのような税金なのか?

税金には大きくわけて2つあります。

- 国税・・国に納める

- 地方税・・住んでいる都道府県や市区町村に納める

所得税は国税になります。

国税には、所得税のほか、代表的なものとして法人税や相続税、酒税などがあります。

国税はおもに年金や福祉、介護など社会保障に大きく使われ、一部は交付金として、都道府県や市区町村へも配分されています。

最高税率は45%

所得税の税率は累進課税といって、所得が大きくなるほど税率が高くなります。

2018年度の所得税の税率は以下のとおりです。

| 課税所得 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

|

195万円〜 330万円 |

10% | 97,500円 |

|

330万円〜 695万円 |

20% | 427,500円 |

|

695万円〜 900万円 |

23% | 636,000円 |

|

900万円〜 1,800万円 |

33% | 1,536,000円 |

|

1,800万円〜 4,000万円 |

40% | 2,796,000円 |

| 4,000万円〜 | 45% | 4,796,000円 |

例えば、課税所得が500万円の人は、以下のように計算します。

- 195万円まで・・税率5%(195万円×5%=97,500円)

- 195万円超330万円以下・・税率10%((330万円−195万円)×10%=135,000円)

- 330万円超500万円まで・・税率20%((500万円−330万円)×20%=340,000円)

- 合計:572,500円

500万円全額に対して税率20%で計算するのではなく、金額があがるごとに異なる税率を乗じて計算して、最後に合計するのです。

ただし、この方法だと計算が面倒ですので、表にある「控除額」を差し引くことで税額が計算されることになります。

同じく課税所得が500万円のときには以下の計算式になります。

500万円×20%−427,500円=572,500円

当然ですが、どちらでも同じ結果になります。

復興所得税が加算されている

東日本大震災からの復興のためとして、現在所得税には復興所得税が加算されています。

復興所得税が加算されるのは、平成25年から平成49年までになります。

税率は所得税の2.1%です。

上記の例だと、572,500円の所得税に対して2.1%が加算されています。

572,500円×2.1%=12,022.5円

100円未満は切り捨てますので、12,000円が加算されているのです。

住民税と所得税の違いとは

住民税も所得税も1月から12月の所得を元にして計算されます。

ただし、所得税は現年課税で、住民税は翌年度課税です。

会社員であれば、所得税も住民税も給料から差し引かれていると思いますが、その内容は以下のとおりです。

- 所得税・・今月の給料で計算した所得税(源泉所得税)

- 住民税・・昨年1年間の所得で計算した住民税の1/12

所得税はとりあえず徴収して、年末調整や確定申告で精算するという仕組みです。

住民税は1年間の所得を固めてから、次の年に課税するという仕組みになっています。

また、住民税の税率は多少の違いはありますが、基本的にどこの市町村でも一律で10%で、累進課税ではありません。

ちなみに、社会人の一年目に住民税が課税されないのは、翌年度から課税が始まるからなのです。

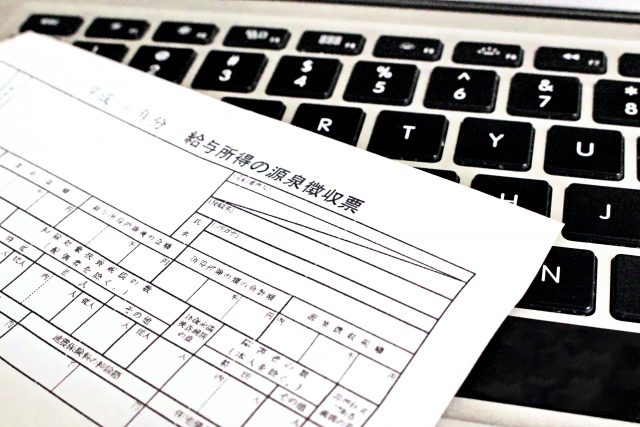

会社員はいったん源泉所得税で徴収される

所得税は1月から12月の所得を元にして計算するのですが、前述のとおり、毎月の給料から源泉徴収されています。

つまり、1年間のトータルの所得がわかるまえに、徴収されているのです。

源泉徴収は簡易的に行うもので、月額表に基づいて行われます。

その月の社会保険料を控除した給与と、扶養家族の数に基づいて、徴収する税額が決まります。

国税庁は毎年「給与所得の源泉徴収税額票」を作成していて、この表に基づいて毎月の所得税が決まります。

毎月の源泉徴収額は簡易な計算をしたものですので、12月に年末調整を行い、源泉徴収された額と、きちんと計算した額の差額を調整するのです。

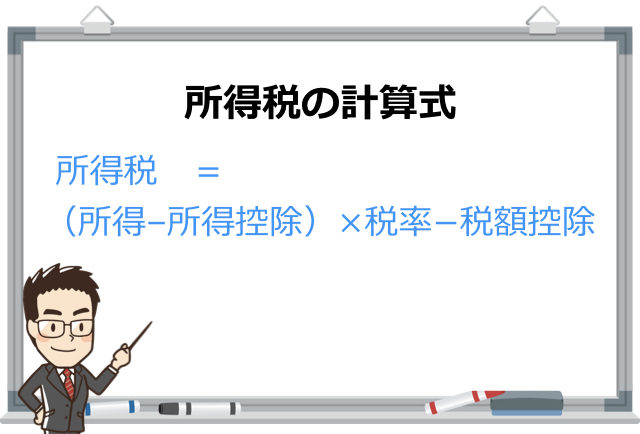

所得税の計算方法

それでは、所得税の計算について、簡単に説明します。

所得税の計算は住民税の計算と基本的に同じです。1月から12月の所得などをもとに計算していきます。

所得税の計算のながれ

- 所得を計算する

- 所得控除を差し引く

- 税率をかける

- 税額控除を差し引く

- 計算式:所得税=(所得–所得控除)×税率−税額控除

まず、所得の計算ですが、所得とは会社員であれば給与であり、事業をやっている人であれば、事業所得です。

所得 = 収入 − 必要経費

ということになります。

サラリーマンの場合は、必要経費を個人ごとに計算していたら大変ですので、一定の計算式で控除額が決まっています。

所得控除とは

所得控除とは、医療費控除や社会保険料控除、扶養控除、配偶者控除などのことです。

これらは税率をかける前に控除しますので、控除額を全額税金から差し引ける訳ではありません。

例えば、所得が100万円で医療費控除が10万円だった場合、以下のようになります。

- 医療費控除がない場合・・100万円×5%=5万円

- 医療費控除がある場合・・(100万円−10万円)×5%=45,000円

このように、10万円の医療費控除に対して、所得税は5,000円下がるだけです。(説明をわかりやすくするため、計算を簡略にしています。)

年末調整で済むものと済まないものがある

所得控除には様々なものがありますが、年末調整で精算できるものと、そうでないものがあります。

年末調整できるものは以下のものになります。

- 社会保険料控除

- 配偶者控除

- 扶養控除

- 生命保険料控除

- 地震保険料控除

また、後述する住宅ローン控除(2年目以降)についても年末調整が可能です。

それ以外のものについては、確定申告が必要になります。先ほど、例に出した医療費控除も確定申告が必要です。

税額控除とは

税額控除は所得控除と違い、税額から直接控除できるものです。

税額控除には、住宅ローン控除や配当控除などがあります。

例えば、所得税が50万円で住宅ローン控除が40万円だった場合、その金額は全額所得税から控除できます。

50万円−40万円=10万円

この場合、所得税は10万円になるわけです。

特にこの住宅ローン控除は特殊で、所得税が20万円で住宅ローン控除が30万円だった場合、引ききれなかった金額は住民税からも控除することが可能です。

20万円−30万円=△10万円(この10万円は住民税から控除可能)

所得税には非課税の所得がある

所得税には非課税のものがあります。

例をあげると以下のようなものがあります。

非課税所得の例

- 遺族年金や障害年金

- 雇用保険からの失業手当

- 働けないときにもらう所得保障の保険金

- 出張旅費や通勤手当

- オリンピックやパラリンピックでもらう金品

- 宝くじやtotoの当選金

このような所得には、所得税は課税されず、そもそも申告をする必要もありません。

確定申告をする場合とは

サラリーマンであっても、医療費控除などを申告する場合は確定申告が必要になります。

確定申告ときくと、面倒でよくわからない。

という印象があると思います。

でも、今は国税庁のサイトでわかりやすく申告できるようになっています。

マイナンバーカードを持っている人はe-taxでパソコンから申告することが可能ですし、そうでない人でも、ガイドにしたがって入力すれば、自動で計算をしてくれて、申告書を作成してくれます。

この申告書は印刷して郵送することができますので、とても便利です。

まとめ

今回は所得税の基本的な事項について説明しました。

所得税の大まかな内容は理解していただけたと思います。

自分が支払っている税金ですし、節税するためにも理解しておくことが大切だと思います。