ゴリFP

ゴリFP 消費税はいつ頃に導入されたか知っていますか?消費税の歴史・変遷、導入の理由、使い途、そして外国の消費税の状況などについて解説します。

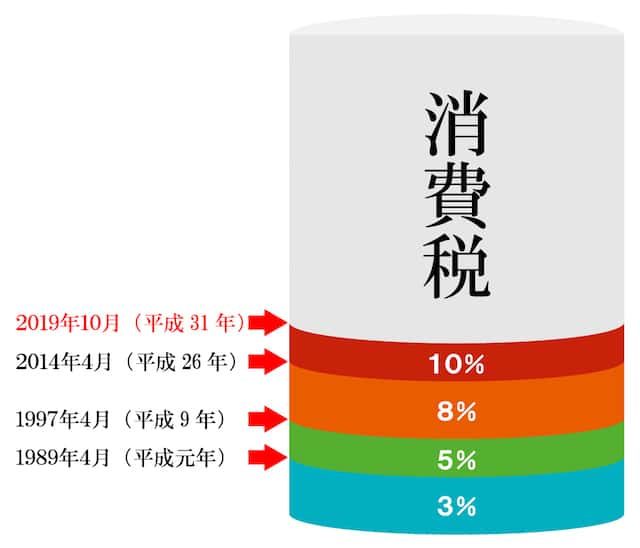

消費税の導入・引き上げの歴史・変遷

これまでの消費税の導入から引き上げなどの歴史をまとめると、以下の表のようになります。

| 西暦 | 首相 | 内容 |

|---|---|---|

| 1970年 | 佐藤栄作 | 自民党水田政調会長が間接税の必要性を認識。 |

| 1979年 | 大平正芳 | 一般消費税の導入を閣議決定するも党内からも反発。同年10月衆院選前に導入を断念(衆院選で議席数は1議席減。過半数取れず)。 |

| 1987年 | 中曽根康弘 | 2月に売上税法案を国会提出。バブルの初期だが反発は大きく、3月参院選、4月統一地方選の敗北で審議せずに廃案。 |

| 1989年 | 竹下 登 | 前年に消費税法が成立し、4月から税率3%で導入。直後にリクルート事件などにより内閣総辞職。 |

| 1994年 | 細川護煕 | 消費税3%を廃止して国民福祉税7%とする構想を打ち出したが与党でも反発が強く撤回。 |

| 1994年 | 村山富市 | 消費税率を5%へ引き上げる法案成立。 |

| 1997年 | 橋本龍太郎 | 4月から消費税率5%が開始。ここから長いデフレ不況が始まる。 |

| 2010年 | 菅直人 | 消費税率は引き上げないとした民主党だが、10%への引き上げへ転換。 |

| 2012年 | 野田佳彦 | 社会保障・税一体改革を三党合意。2014年に消費税率8%、2015年に10%とする法案を可決。この後の選挙で民主党は敗退。 |

| 2014年 | 安倍晋三 |

4月に消費税率8%がスタート。 同年11月に消費税率10%への引上げ延期(2015年10月→2017年4月)を決定。 |

| 2016年 | 消費税率10%への引上げを再度延期(2017年4月→2019年10月)。 | |

| 2018年 |

2019年10月の消費税率10%実施を表明。 同時に軽減税率、自動車税改革、景気影響策を実施予定。 |

日本の消費税は長い時間をかけて、反対などにあいながら導入し、引き上げを行ってきました。

最初は1970年頃に消費税の必要性が認識され始めます。当時、欧州諸国では導入している国があり、日本でも議論を行うべきと主張する人が出てきたのです。

実際に議論が始まるのは1979年の大平内閣からです。

ただし、導入には反対が多く、実際に導入されたのは10年後の1989年になります。

消費税の導入や引き上げは、私たちの消費行動と直接結びつくため、景気の悪化を引き起こす心配があります。

消費税を導入した1989年はバブル経済の最中でしたが、1997年に消費税率を5%へ引き上げたときは、それをきっかけとするように長引くデフレが始まりました。

消費税の導入理由

消費税は1989年から導入されたわけですが、なぜ導入されたのでしょうか。

その理由は、大きく次のことが考えられます。

- 物品税に代わって導入

- 時代に合わせた税制にする

- 社会保障・財政再建のため

物品税に代わって導入

導入前は消費税に似た物品税というものがありました。

物品税は高価な嗜好品に対して課税されていて、宝石、毛皮、自動車、洋酒などが対象になっていました。

物品税の税率は高く、3ナンバーの自動車が23%、5ナンバーが18.5%、軽自動車でも15.5%です。

課税されるモノの定義も難しく、物品税は消費税の導入と同時に廃止となりました。

時代に合わせた税制にする

消費税の導入までは国の税収は、所得税や法人税など、所得などに直接かけられる直接税がメインでした。

一方、間接税は消費税や酒税など、直接かけらるのではなく、間接的に支払う税金であって、広く薄く課税することで、納税者の少ない負担感で安定した税収が見込めます。

直接税に頼るのではなく、様々な税金で広く負担をさせることで、バランスのとれた税制にするといったこともあったようです。

社会保障・財政再建のため

日本の人口構成によって、消費税の導入当初から少子高齢化社会になるのはわかっていたことです。

つまり、社会保障の費用がかなり大きくなるということです。そのため、早くから財源を確保しておく必要ありました。

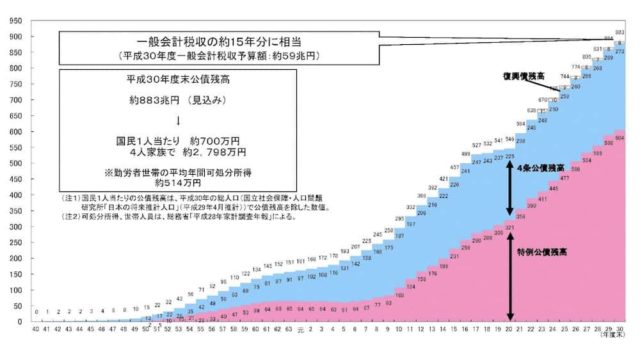

また、国の財政は赤字国債が増加している状況で、財政再建のためにも安定した税収が必要だという事情もあります。

こちらは国債の発行状況です。

ピンクの部分が「特例公債残高」で、いわゆる赤字国債になります。

法令では、赤字国債の発行は本来はできないのですが、支出に対して収入が不足し、その穴埋めとして「特例」で国債を発行をしている状態です。

毎年、残高が増加してるのがわかります。

消費税の税収と景気動向

消費税の導入によって、税収がどのように変化したのか、そして景気動向はどのようになったのかを少しみていきたいと思います。

税収の推移

財務省が公表している税収の推移です。

1987年から2018年までの推移になります。

少し見えづらいですが、棒グラフが全体の税収で、ピンクが所得税、点線が法人税、黒い太線が消費税です。

消費税は途中で税率の引き上げがありますので、突然増えている場所がありますが、全体的を通して毎年一定の税収を確保しています。

所得税と法人税は1989年(平成元年)頃がピークとなり、それ以降も上下に振れながら推移しています。

所得税と法人税は景気が良いときは税収が多くなり、景気が悪いと少なくなります。

一方、消費税は景気に対する影響が少ないため、安定した財源といえます。

景気の動向

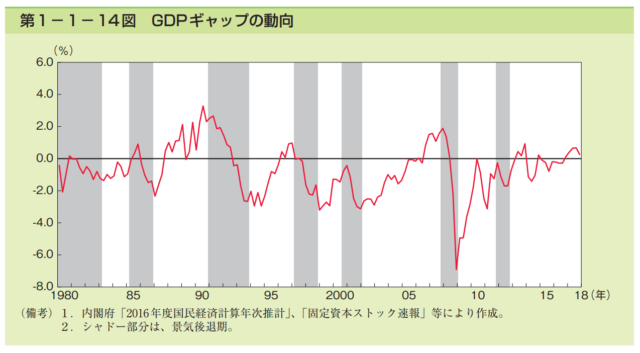

消費税の引き上げなどが景気に影響したのかをみたいと思います。

こちらはGDPギャップの動向のグラフです。

GDPギャップは需要と供給の関係を表したもので、上を向いているときが景気が良く、下を向いているときが景気後退期です。

図では、グレーの部分が景気後退期になります。1997年に消費税を5%に引き上げた後、景気後退期に入りますが、8%へ引き上げた2014年からは多少の下振れがあるものの、景気後退期にはなっていません。

消費税10%になったからの景気がどのようになるのか、とても気になるところですね。

外国の消費税の状況

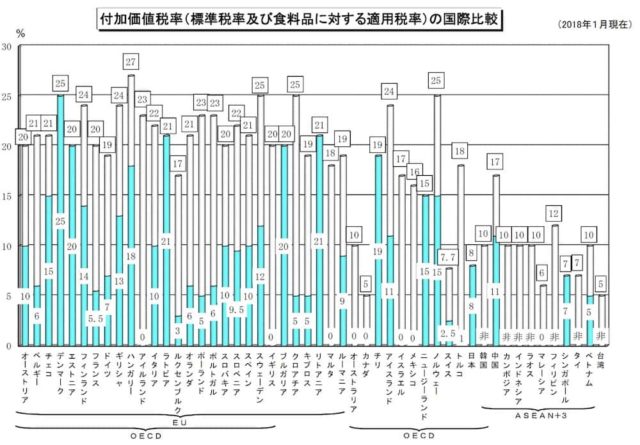

財務省の資料によると、海外諸国の消費税(付加価値税)の税率は以下のようになっています。(2018年1月現在)

付加価値税というのは、消費税と同じものと考えてください。グラフの水色の部分は食料品の税率です。

税率の高い方から11カ国を並べてみました。

| 国 | 税率 | 食料品 |

|---|---|---|

| ハンガリー | 27% | 18% |

| デンマーク | 25% | 25% |

| スウェーデン | 25% | 12% |

| クロアチア | 25% | 5% |

| ノルウェー | 25% | 15% |

| フィンランド | 24% | 14% |

| ギリシャ | 24% | 13% |

| アイスランド | 24% | 11% |

| アイルランド | 23% | 0% |

| ポーランド | 23% | 5% |

| ポルトガル | 23% | 6% |

国ごとの事情、社会保障の充実度などに差があるので、税率だけで何かを判断することはできませんが、財務省によると、日本は諸外国と比べると社会保障は中程度、国民負担率は低い水準だといいます。

一方、社会保障が充実しているスウェーデンやノルウェーは、国民負担率も高水準です。

財務省のHPに、社会保障と国民負担率などの分かりやすい動画がありましたので、興味のある方は参考にしてください。

消費税の使い道

日本は少子高齢化の最先端の国です。今後、社会保障経費を賄いきれない状況になりかねません。

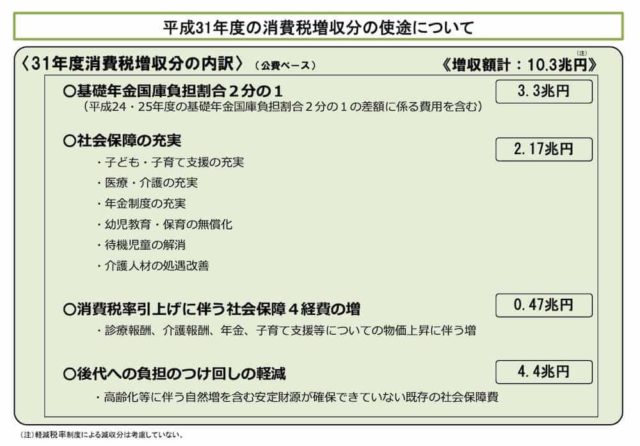

消費税を8%に引き上げた際に消費税の使い途が法律に明確化され、年金、医療、介護、少子化対策のいわゆる社会保障4経費に使うこととされました。

従前は基礎年金、老人医療、介護とった高齢者に対する施策に対して使われるのがメインでしたが、子育ても加わったことで、世代を問わずに社会保障の財源に使われるということです。

例えば、2019年度予算で消費税の増収分については、次のような使い途になっています。

また、社会保障4経費の内容の一部は以下のとおりです。

子育て関連

児童扶養手当の支給回数を年3回から6回に増やすことや、未婚で子どもがいる低所得者(児童扶養手当の受給者で年収360万円以下)に対する給付金(1万7500円)の財源となります。

幼児教育・保育の無償化によって、3歳から5歳までの子どもは、幼稚園、保育園、認定こども園の費用が無償化され、住民税の非課税世帯は2歳までの子どもの保育料などが無償となります。これらの費用にも充てられます。

また、待機児童解消のため、保育所の整備・改修、保育士の給与改善などに使われます。

医療関連

医療については、医療費の負担、ITの促進、病院の耐震整備、医薬品の開発などのために使われます。

介護関連

介護関連では低所得者に対する保険料の軽減や、介護人材の給与の改善などが実施されます。

年金関連

年金については基礎年金のうち保険料で賄えない分の財源になるほか、年金所得者のうち高齢者や障害者で経済的な支援が必要な人に対して、プラスして年金を支給します。

また、遺族基礎年金の対象を父子家庭に拡大することなども行われます。

その他、詳しいことは以下の資料を確認してください。

まとめ

少子高齢化が進む中で、国民が一定の負担をしながら、国の将来を支えていく必要があるのかもしれません。

今後、少子高齢化が急速に進む日本では消費税ももっと高い税率になる可能性がありますし、年金の支給額も減少するかもしれません。

自分のライフプランをよく考えて、将来に向けて準備をしていきましょう。