長引く超低金利時代。いまや老後の資産も自分で準備する時代に突入しました。

新たな資金準備の方法として、個人型確定拠出年金であるiDeCoの運用もスタートしました。一方で、既に企業型確定拠出年金に加入している方もいらっしゃるでしょう。

企業型確定拠出年金と個人型確定拠出年金ではどのような違いがあるのでしょうか。ここからは、その違いについて説明して行きたいと思います。

ゴリFP

ゴリFP サラリーマンでも個人型確定拠出年金(iDeCo)を始められます!企業型と個人型の違いなどを中心に説明していきます!

企業型確定拠出年金の運営主体は企業(事業主)

企業型の運営主体はあくまで事業主です。

毎月一定額を拠出し、リスク商品で老後資金を準備するという基本的な考え方は、企業型も個人型も変わりません。

一方で、運営主体が個人である、個人型と異なり、企業型は様々な制約があることも事実です。

運営管理機関や資産管理機関は企業(事業主)選定

企業型では企業が運営管理機関や資産管理機関を決めます。

基本的には事業主と労働組合などの間で、確定拠出年金に関する取り決めなどを行っていると思いますが、一人の従業員の意見を取り上げて運営管理機関などを変更するのは難しいです。

また、後で説明しますが、企業型であっても個人もその中で金額を拠出できる「マッチング拠出」という仕組みがあります。ただし、運用商は同じ運営管理機関のものを選ぶことになるため、運用商品のラインナップは限定的となります。

転職時にポータビリティが可能

企業型の加入者であれば、離転職時にポータビリティが可能です。

ポータビリティとは、資産の持ち運びのことです。仮に、転職先が確定拠出年金を運用している場合は、転職先のそれに乗り換えることができます。もし、企業型確定拠出年金の運用をしていない場合でも、個人型に移換することができます。

ただし、退職後6ヶ月以内に移換手続きが完了しなかった場合は、その限りではありません。これまで積み立てた資金が現金化され、国民年金基金連合会に移換されます。

その後は、運用ができなくなる等の不利益を被るので、早めの手続きが必要です。(一定の手続きによって再度運用はできるようになります。)

個人型確定拠出年金の登場で退職後の選択肢が増えた

勤め先企業を退職後、公務員や個人事業主に転身するケースも多いでしょう。

個人型の登場以前では、公務員や個人事業主は確定拠出年金の加入者になることができませんでした。しかも、退職以前に積み立てた資金は、原則、60歳まで引き出し不可のため、いわば、“死に金”になってしまう訳です。

さらに、毎月運営管理機関手数料が掛かってきます。これでは、積み立てた資金が減る一方です。

しかし、個人型確定拠出年金の登場でその環境は一変しました。金融機関が提供する個人型に加入することで、掛け金は所得税や住民税の所得控除の対象となり、積み立ての継続によってメリットを享受できるようになったのです。

また、金融機関によっては、運営管理機関手数料を無料で行っているところもあります。事前に、下調べを徹底し、自身のニーズに合致した金融機関を選択しましょう。

企業型確定拠出年金と個人型確定拠出年金では様々な違いがある。

企業型と個人型では様々な相違点があります。掛け金の拠出者も違えば、その拠出限度額も異なります。

また、上述したように、管理機関にまつわる違いも存在します。確定拠出年金加入時には、これらの相違点を理解することが非常に重要です。

| 企業型 | 個人型 | |

|---|---|---|

| 実施主体 | 企業 | 国民年金基金連合会 |

| 加入 | 企業で働く従業員(原則全員) | 任意加入 |

| 掛け金の支払い | 企業が納付 | 個人の口座から納付 |

|

拠出限度額 月額 |

企業年金あり…27,500円 企業年金なし…55,000円 ※マッチング拠出あり |

サラリーマン…12,000円〜23,000円 公務員…12,000円 自営業…68,000円など |

| 運営管理機関(金融機関)の選択 | 企業 | 個人 |

| 運用する商品の選択 | 個人 | 個人 |

加入要件

企業型が原則全員加入であることに対して、個人型は任意加入になります。

個人型であるiDeCoの特徴は、加入者の範囲が広いことです。これまでに、確定拠出年金の加入対象ではなかった自営業者や公務員。さらには、第2号被保険者の配偶者も加入対象に含まれました。

掛け金の支払い

掛け金の支払いは、企業型の場合は事業主負担であることに対して、個人型は加入者本人が行います(口座から納付)。

拠出限度額

拠出限度額は、企業型の場合は、企業年金制度があるかないかによって異なってきます。企業年金がない場合は確定拠出年金の限度額が大きくなります。

また、企業型にはマッチング拠出という制度が存在します。これは、事業主が負担するの掛け金に、従業員がプラスアルファの掛け金を上乗せして拠出する制度です。

会社の掛け金との合計額が55,000円以下で、従業員分の上限は27,500円になります。(会社の拠出金よりも従業員分が多くなってはいけません。)

マッチング拠出として従業員が行った掛け金は個人型と同様に、所得税と住民税で所得控除が受けられます。

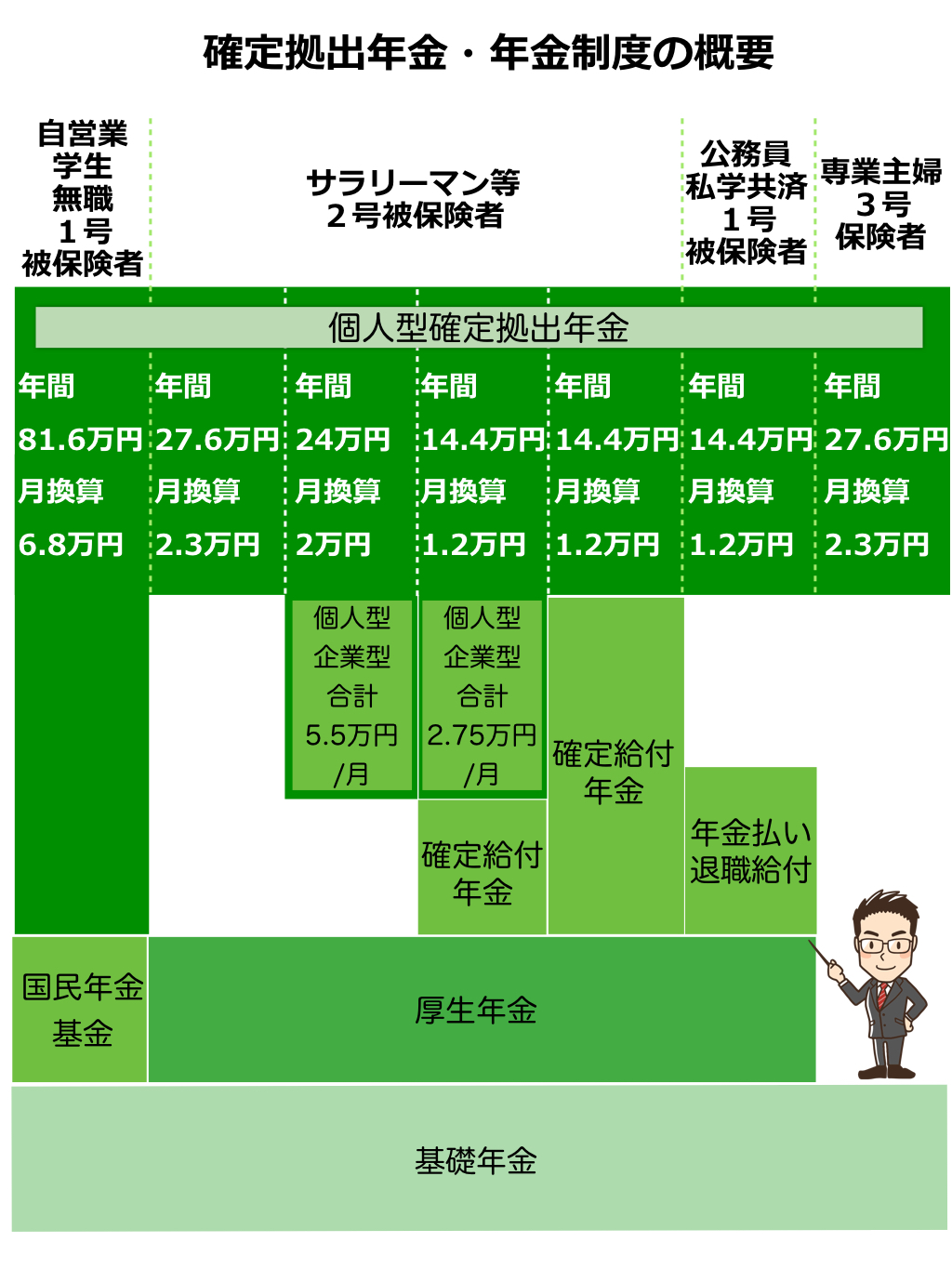

一方、個人型の方は、被保険者の種類によって限度額が異なってきます。

詳しくは以下の表をご覧ください。

個人型におけるすべての決定権は加入者にある。

個人型では、すべての決定権は加入者自身にあります。加入するか否か。さらには、管理機関である金融機関の選定に始まり、月々の拠出額も自身で選定しなければなりません。

どのような商品に投資するかといったポートフォリオの構成もしかりです。企業型に比べ自由度が大きい分、運用に関わる責任も大きくなります。

また、一度積立を開始した場合には、原則60歳まで引き出しができないことも特徴です。こちらは、企業型も同様ですが、資金の自由度が制限される点も押さえておかなくてはなりません。

個人型と企業型の節税効果の違い

確定拠出年金制度そのものが節税効果が高く、それが最大の特徴となっているわけです。税制については個人型も企業型も大きな違いはありませんが、まとめると以下の表のようになります。

| 企業型 | 個人型 | |

|---|---|---|

| 掛け金 |

企業の拠出…損金算入 個人の拠出…全額所得控除 |

全額所得控除 |

| 運用益 | 非課税 | |

| 給付時 |

年金でもらう場合:公的年金控除 一時金でもらう:退職所得控除 |

|

掛け金

企業型については、企業が拠出した分は全額が企業の損金に算入でできるため、課税されないことになります。

マッチング拠出で個人が拠出した分については、確定申告することで全額が所得控除の対象となります。これは個人型と同様の扱いです。

運用益

個人型も企業型も運用中については非課税となります。

ただし、本来であれば特別法人課税といって、個人型も企業型も積立金の1.173%が課税されることになっているのです。これは現在凍結されている措置になります。

法令上は平成31年度まで時限的な凍結となっているのですが、今後も課税が再開されるようなことは考えにくい状況です。(このような時限的な非課税、軽減税率の適用な法令上よくあることです。)

給付時

給付の方法は、企業型・個人型にかかわらず、年金として受け取るか、退職金のように一時金として受け取るかといった2通りの方法から選択できます。

課税の方法は通常の年金や退職金と同様に課税されるのですが、年金も退職金ももともと税制としてはかなり優遇されていますので、あまり心配するようなことはないでしょう。(ただし、確定拠出年金以外の年金や退職金が多い場合は税率も大きくなることがあります。)

個人型の節税効果は大きい

サラリーマンの場合は、企業型や企業年金があることから、個人型への掛け金は少ない額に制限されています。

それでも、月々23,000円を積み立てていけば、年間で276,000円となります。

収入にもよりますが、20%程度の額が節税効果になると考えられます。

276,000円 × 20% = 55,200円

何もしなくても55,200円は税金が安くなるというわけです。

40歳から始めて20年間で110万円ほどになります。

また、自営業者の場合はさらに多くの節税効果を受けられます。

拠出限度額の68,000円を20年間拠出したときの節税効果は326万円にもなります。

こんなに利回りのいい運用商品はないというわけです。

企業型確定拠出年金の注意点

企業型の場合は運営は会社に任せられるわけですが、運用商品などは個人が選ぶこととなります。資産管理も個人別となりますので、運用のスキルが必要になります。

会社から投資に関する説明会などが開かれると思いますので、しっかりと参加しておくといいでしょう。

また、確定拠出年金の導入時に確定給付年金を引き継いでいる場合は、特に注意しておきたいところです。確定給付は給付額が決まっている年金ですから、確定拠出年金へ以降したことで目減りしてしまっては大変です。

従業員として会社がどのように確定拠出年金を捉えているのか、しっかりと見ておく必要があるでしょう。

個人型確定拠出年金のデメリット

ここまで企業型と個人型の違いや、節税効果などのメリットを中心に説明してきましたが、デメリットについても少し言及しておきます。

運用コストは金融機関によって異なる

具体的にどのようなコストがかかるのでしょうか。基本的には、加入時、運用時、受取時にコストが発生します。

運用時に掛かる信託報酬や、運営管理手数料については、金融機関によって異なりますので、慎重に選ぶ必要があります。

また、転職先等への移管時にも手数料が発生する金融機関があります。将来、転職の可能性がある人はこちらも確認しておくようにしましょう。

資金の出し手はあくまで自分自身。常に付きまとう損失リスク。

個人型の資金の出し手は、あくまでも加入者自身です。

資金の出し手が事業主である企業型との大きな違いと言えるでしょう。結論から言うと、個人型では、加入者が抱える運用責任は非常に大きいと言えます。

将来の資金準備を目論んで、自身の資金を積み立てた。しかし、損失を抱えるリスクも内包している訳です。

特に、60歳に近づいてからの個人型への加入には注意が必要です。月々の積立額にもよりますが、損失を抱えるリスクが高まります。

できるだけ若いうちに加入することで、ドルコスト平均法(毎月積立によるリスク回避)や、所得控除効果の恩恵が拡大します。

まとめ

確定拠出年金には、資金の流動性が乏しくなる等のデメリットが存在することも事実です。基本的に、一度積み立てを開始した場合には、60歳までその資金は使えません。

一方で、長期に渡り節税効果を受けられる等、メリットも多数存在します。加入時には、企業型と個人型それぞれの違いを押さえることが重要です。

また、個人型では加入のタイミングも非常に重要です。企業型、個人型、それぞれの特徴をしっかり理解し、適切な資産形成に努めましょう。